Se sei atterrato su questo articolo è molto probabile che tu ti stia chiedendo cosa sono i fondi pensione chiusi e se ti conviene aderire.

Bene, sei nel posto giusto!

Sono un Consulente Finanziario Indipendente e negli anni ho svolto decide e decine di consulenze previdenziali.

Il frutto di questa esperienza lo riporto all’interno di questa articolo, perciò continua pure a leggere perchè troverai risposta alle tue domande.

Quando si entra nell’argomento pensione, considerate le variabili in gioco, e una normativa che cambia spesso e volentieri, non è per nulla facile prendere la decisone giusta.

A tal proposito, se non l’hai già fatto, ti consiglio di leggere l’articolo introduttivo che ho scritto sulla previdenza complementare, dove ti spiego nel dettaglio cosa devi guardare per fare la scelta migliore e quali sono le 4 grandi opzioni a tua disposizione.

In questo articolo ti parlo della prima di queste 4 opzioni e cioè, appunto, i Fondi Pensione Chiusi (o Negoziali).

Cerchiamo quindi di capire di cosa stiamo parlando, ma soprattutto quali sono i suoi due vantaggi principali.

Fondi Pensione Chiusi: Caratteristiche Principali

I Fondi Pensione Chiusi (o Negoziali) sono la prima grande opzione a disposizione di chi vuole costruirsi una pensione integrativa.

Nascono dalla collaborazione tra le associazioni dei datori di lavoro e le associazioni sindacali.

Per questo motivo si definiscono anche Fondi di categoria.

A seconda del contratto di lavoro che hai sottoscritto, hai accesso ad un fondo specifico.

Puoi trovare qui la lista completa dei fondi negoziali, divisi per categoria.

Il primo grande spartiacque nella tua decisione arriva subito.

Puoi aderire solo se sei un lavoratore dipendente che appartiene ad una categoria che ha firmato un accordo collettivo.

In tutti gli altri casi mi dispiace ma, per integrare la pensione, ti rimangono solo le opzioni dei fondi aperti, dei PIP o del “fai da te”.

Andiamo avanti.

La scelta se aderire o meno al Fondo Negoziale devi farla entro 6 mesi dall’assunzione.

Questo perchè se scegli di non decidere, aderisci automaticamente con il criterio del silenzio-assenso.

Ricordati che la decisione di aderire ad un Fondo Pensione Negoziale è irreversibile.

Se invece decidi di tenere il TFR in azienda, puoi cambiare idea e aderire ad un Fondo in qualsiasi momento.

Detto ciò, devi sapere che la contribuzione avviene come somma del versamento del TFR, di un tuo eventuale contributo personale e del contributo del tuo datore di lavoro.

Ecco qui il primo vero grande vantaggio di questa soluzione, ovvero il contributo del datore di lavoro, cioè letteralmente soldi in più che vengono versati sulla tua pensione, ma che non devi mettere tu.

Ora calma, perché come cerco di ripetere costantemente in tutti gli articoli che scrivo, in finanza non esistono pasti gratis.

E anche in questo caso è così, nel senso che per poter accedere a questo enorme vantaggio devi necessariamente versare un contributo aggiuntivo minimo, oltre al TFR.

E’ la solita regola del dare e avere tipica del mondo della finanza e degli investimenti.

Il problema è che quando si arriva a questo punto, nella testa di molte persone ronza costantemente un pensiero fisso che dice: “ma come, già pago un treno di tasse e contributi…adesso mi tocca pure aggiungerne degli altri?”.

Ok, mettiamola così.

Sappi che se aderisci ad un fondo pensione chiuso e non accedi al contributo datoriale, ti stai letteralmente tirando la zappa sui piedi, perché perdi la possibilità di raddoppiare il contributo versato.

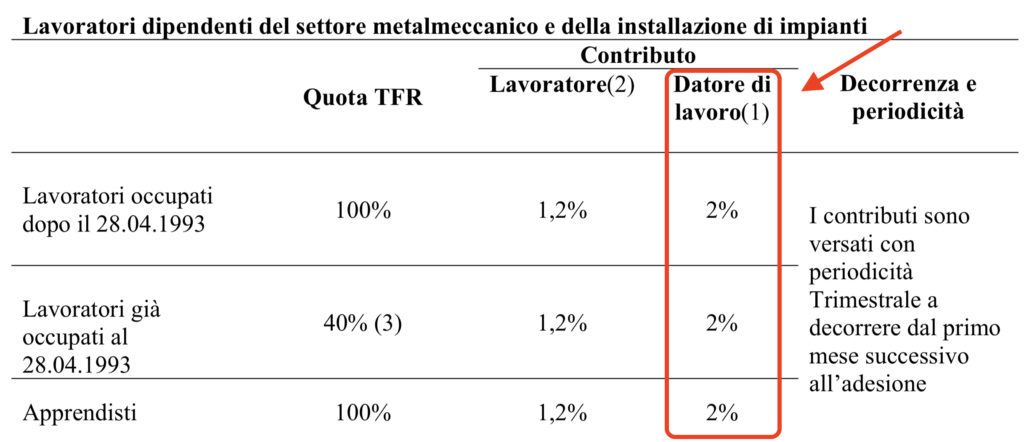

Ecco un esempio di contributo datoriale preso da uno dei più grandi fondi pensione chiusi in Italia.

apperò, mica male…

Te la faccio ancora più semplice: se non accedi al contributo del datore di lavoro è come se stessi letteralmente buttando soldi fuori dalla finestra.

Intiende?

Perciò se hai già aderito ad un fondo negoziale, corri a verificare se stai versando il contributo minimo che ti da accesso a quello datoriale.

Se non lo avevi già fatto, con questa consulenza gratuita ti ho appena messo in tasca diverse decine di migliaia di euro di pensione aggiuntiva.

Prego!

Proseguiamo.

Puoi anche decidere di inserire un familiare all’interno del tuo fondo pensione (moglie/marito o figli), purchè sia fiscalmente a carico.

Quando poi arriverà il momento di andare in pensione, avrai a disposizione due opzioni:

- Ricevere in parte il capitale e in parte la rendita

- Ricevere una rendita mensile

Non solo.

Fin qui è chiaro cosa sono i fondi pensione chiusi?

Bene, andiamo avanti.

Ora vediamo di seguire lo schema con le 6 variabili, indicato nella guida generale.

1. L’Importo da raggiungere

In primo luogo devi individuare il tasso di sostituzione e, di contro, l’ammontare di capitale che ti serve per colmare la differenza tra il tuo ultimo stipendio e il tuo primo assegno di pensione.

Per farlo puoi usare questa calcolatrice.

2. Il livello di contribuzione

Il livello di contribuzione deve essere definito in base all’obiettivo che si vuole raggiungere.

Maggiore sarà l’obiettivo e più alto dovrà essere il contributo.

Così come più tempo avrai a disposizione per ottenerlo e minore potrà essere l’apporto mensile. E viceversa.

Fare questo calcolo è molto semplice e puoi provare su questo sito.

3. L’Orizzonte Temporale

Se il tuo orizzonte temporale è breve, non ti consiglio di esporti a grandi rischi finanziari, in quanto non hai il fattore tempo dalla tua parte per eventuali scenari di recupero.

Al contrario, se hai diversi anni davanti a te, puoi assumerti più rischi che, nel tempo, si tramuteranno in maggiori rendimenti (sempre se fai le scelte giuste).

Quindi, se il momento della tua pensione è oltre i 10 anni da oggi (orizzonte temporale di lungo periodo), ti puoi spingere più in la con il profilo di rischio.

Viceversa, se il tuo orizzonte è sotto i 10 anni (breve e medio periodo), adotta una soluzione più bilanciata o conservativa.

4) Risparmio Fiscale

Il secondo grande vantaggio dell’utilizzo dei fondi pensione chiusi per integrare la pensione è il risparmio fiscale.

Questo risparmio si presenta in tre forme diverse:

- Deducibilità sui contributi versati

- Tassazione sui rendimenti maturati

- Tassazione sulla pensione percepita

Deducibilità sui contributi versati

Ogni anno puoi dedurre dalle tasse (dedurre = abbassare il tuo reddito imponibile su cui calcolare le tasse) l’importo totale dei contributi versati, fino ad un massimo di 5.164 €.

Attenzione: il TFR è escluso dal monte dei contributi deducibili…sorry.

Tassazione sui rendimenti maturati

Ogni anno l’investimento nel fondo pensione può maturare un rendimento.

Su questo importo la legge ha istituito un’imposta sostitutiva al 20%, invece del 26 % applicato alle rendite finanziarie.

Tassazione sulla pensione percepita

Ti dò una notizia: quando riscuoterai la pensione sotto forma di capitale o di rendita, dovrai pagare altre tasse.

Ma per incentivare l’utilizzo di questi strumenti come sistema per integrare la pensione, invece della tua aliquota irpef, la tassazione è stata abbassata al 15%.

Questo numero può poi essere ulteriormente ridotto.

Come? Molto semplice.

Dopo 15 anni di contribuzione al Fondo, ogni anno successivo ti viene decurtato uno 0,30%, fino al limite massimo di risparmio del 6% (6% diviso 0,30% = 20 anni di contribuzione ulteriore).

Perciò, se rimani fedele al Fondo per 35 anni (15 iniziali + 20 successivi) la tassazione finale sarà del 9% (15% – 6% = 9%).

Come puoi notare, l’incentivo fiscale aumenta con il passare degli anni di aderenza al fondo.

Quindi il livello di anzianità influisce pesantemente sulla tua scelta di aderire o meno perché se parti presto avrai molti più vantaggi rispetto a chi entra a metà della propria carriera professionale.

5) L’incidenza dei costi

Veniamo alle note dolenti.

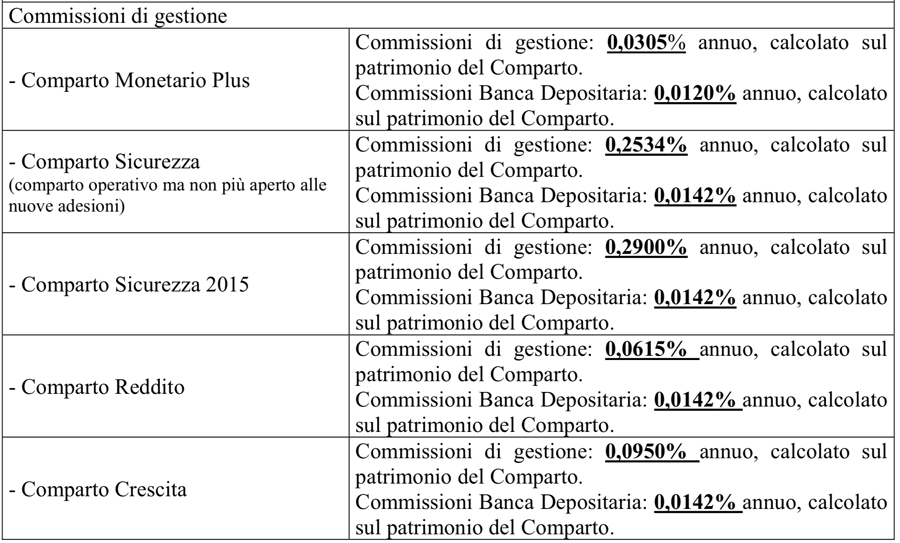

I costi sono la componente che maggiormente incide sul risultato finale dell’investimento in un fondo pensione.

La COVIP (Commissione di VIgilanza sui fondi Pensione) indica un parametro per confrontare i costi dei Fondi Negoziali, l’ISC (Indicatore sintetico di costo), che puoi trovare su tutti i fogli informativi.

ATTENZIONE: L’ISC non tiene in considerazione i costi impliciti (ricordi? quelli che non si vedono).

Devi sapere che ci sono molti fondi pensione chiusi che hanno costi accettabili e sostenibili.

Se prendiamo un esempio di un fondo chiuso presente sul mercati, vediamo che siamo estremamente tranquilli da questo punto di vista.

Ovviamente questo discorso non vale per tutti i fondi pensione chiusi, perciò il messaggio che mi preme darti qui è di fare comunque attenzione a questo aspetto, per evitare di fare una scelta che possa alla fine dimostrarsi controproducente.

6) L’accesso al capitale

Esistono due possibilità per ottenere prima del tempo i soldi investiti nel fondo pensione.

- Anticipo parziale

- Riscatto al 100%

Anticipo Parziale

Esiste una lista di casi particolari in cui è possibile richiedere anticipatamente una parte dei soldi allocati al fondo pensione.

Vediamola insieme:

- Anticipo del 75% per ristrutturazione o acquisto della casa per se o per i propri figli. Questa possibilità può avvenire solo dopo i primi 8 anni.

- Anticipo del 75% per spese mediche per se o per i famigliari, anche prima degli 8 anni.

- Anticipo del 50% in caso di cassa integrazione o mobilità. Si può accedere anche in caso di disoccupazione, ma solo tra i 12 e i 48 mesi di non lavoro. Non prima e non dopo.

- Anticipo del 30% senza giustificazioni particolari, ma non prima dell’8 anno di contribuzione

Riscatto al 100%

Vi sono alcuni casi particolari in cui è possibile recuperare tutti i soldi accantonati prima del tempo:

- Disoccupazione da più di 4 anni

- Perdita della capacità lavorativa per invalidità permanente ad oltre 1/3.

- Premorienza: il riscatto verrà effettuato dagli eredi.

ATTENZIONE: il riscatto totale non si può avere nei 5 anni precedenti alla pensione.

Fondi Pensione Chiusi: Casi Particolari

Ora che abbiamo visto cosa sono i fondi pensione chiusi, vediamo alcuni casi particolari e quando conviene aderire.

Cosa succede se perdo il lavoro?

L’impatto sul tuo fondo pensione sarà nullo.

Puoi continuare a mantenere la tua iscrizione anche in assenza di contribuzione, o puoi contribuire volontariamente se hai delle risorse da parte.

Riprenderai a contribuire una volta trovata una nuova occupazione.

Cosa succede se cambio lavoro?

Se cambi lavoro potrai portare la tua posizione di previdenza complementare presso il fondo negoziale della nuova categoria.

Il trasferimento avviene senza subire perdite fiscali o di anzianità contributiva.

Fondi Pensione Chiusi: quando conviene aderire?

Considerati i diversi aspetti che caratterizzano il sistema previdenziale italiano, integrare la pensione oggi è diventato un obbligo, più che una scelta.

Non farlo è infatti un vero e proprio suicidio finanziario.

In linea generale l’adesione ad un fondo pensione chiuso ha degli indubbi vantaggi legati contributo aggiuntivo del datore di lavoro.

Ovviamente ognuno dovrà farsi una propria analisi previdenziale per comprendere meglio la convenienza ad utilizzare questo tipo di strumento per integrare la propria pensione, e soprattutto in che modo e misura, ma resta il fatto che sono stati studiati diversi incentivi interessanti per diffonderlo tra i lavoratori dipendenti.

Bene, a questo punto siamo arrivati in fondo alla spiegazione dei Fondi Pensione Chiusi.

Se vuoi scoprire come funzionano le altre opzioni, ti consiglio di leggere i seguenti articoli:

- Cosa sono i fondi pensione aperti: tutti i motivi per non aderire

- Cosa sono i Piani Individuali Pensionistici (PIP) [Guida completa per non sbagliare]

- Pensione Integrativa: come costruirla in autonomia

Mi raccomando, non lasciare che siano gli altri a decidere per te.

Prendi il controllo del tuo denaro.

Se sei interessato a passare anche tu alla consulenza finanziaria indipendente per prendere controllo del tuo patrimonio in modo più proficuo e più equo, senza costi nascosti aggiuntivi e nel tuo solo interesse, puoi approfondire qui.

Vuoi rimanere sempre aggiornato su questi argomenti?

Iscriviti alla newsletter per sapere quando usciranno i prossimi articoli.

Commenti

Buongiorno Matteo io sono un dipendente di un Ente Locale, ho 48 anni compiuti e sono in servizio dal dicembre del 1992 e volevo valutare di iscrivermi al Fondo Perseo Sirio rinunciando di fatto al mio TFS trasformandolo in TFR ma leggendo le Loro info (e costi) le indicazioni “di parte” dei sindacati e molti blog “indipendenti” che sconsigliano vivamente di accedere a tale fondo ho le idee più confuse di prima. Direi che dopo 25 anni di servizio non ho sicuramente possibilità Dirigenziali e il mio attuale reddito annuo lordo di circa € 26000 euro rimarrà pressocchè invariato nel tempo salvo adeguamenti ecc. ecc. Potresti per l’aiuto di tutti noi dipendenti pubblici fare un articolo chiarificatore su tale tipo di Fondo?. e soprattutto cosa faccio? TFS o TFR? Grazie mille della tua sicura, gradita e competente risposta.

Ciao Gus, capisco la tua confusione sul tema e le relative domande.

Quando si è lavoratori dipendenti, il vero grande vantaggio di aderire ad una forma di previdenza integrativa risiede nell’avere accesso al contributo del datore di lavoro.

Da questo punto di vista, anche il Fondo Perseo Sirio (come tanti altri) ti permette di raddoppiare il contributo che versi.

E non mi pare che presenti particolari problematiche, considerato anche che i costi sono in linea con gli altri fondi negoziali efficienti.

Sul tuo caso specifico però non riesco a risponderti così su due piedi.

Bisognerebbe fare dei calcoli precisi sul cambio di TFS in TFR e i vantaggi fiscali e contributivi se aderisci ora al fondo.

Se vuoi una mia consulenza scrivimi un’email a matteo@mypecunia.com.

Ti ringrazio delle info e da quello che scrivi nei blog, nel sito si capisce che ami il tuo lavoro e che sei preparato e indipendente, quindi corretto. Sicuramente se avrò bisogno per me o miei conoscenti e parenti ti contatterò per una tua consulenza professionale ovviamente retribuita. Buon investimento a tutti

Maurizio

ti chiedevo una opinione sui costi e considera che aderirei solo per 1% del reddito per avere 1% del datore di lavoro. ho cmq un pac mensile in etf da tempo e altri investimenti questo sarebbe solo un altro pilastro per integrare la pensione. grazie della tua opinione sicuramente utile

Ciao Maurizio,

fai molto bene valutare i costi prima di aderire.

Da quello che indichi (e che ho visto sul loro sito) le spese da sostenere per il Fondo Perseo Sirio sono tendenzialmente buone.

Inoltre, sfruttare il contributo aggiuntivo previsto del datore di lavoro è un’ottima idea.

Così come lo è avere comunque un altro portafoglio dedicato specificatamente all’integrazione della pensione!

Continua così.

A presto!

buongiorno ho letto i tuoi blog e sono molto interessanti, complimenti. Avrei una domanda che mi attanaglia:l’unico fondo pensione chiuso a cui posso aderire come dip.pubb. è perseo sirio a cui ho letto le informative sui costi e ti chiedo una info:isc a 2 anni 0,65% a 10 anni 0,49%. costo annuo fisso 0,09% della retribuzione utile x calcolo tfr annuale. costi gestione 0,30%.costi banca depositaria 0,02% e infine costi di overperformance sono 10% dell’extra rendimento del portafoglio rispetto all’80% del rendimento del trf.